L’assurance emprunteur : on vous dit tout !

A. Contrat d’assurance

Lorsque vous souscrivez un prêt immobilier (résidence principale, secondaire ou investissement locatif), la banque exige généralement une assurance emprunteur. Cette assurance garantit le remboursement total ou partiel du crédit en cas d’impossibilité de paiement liée à un décès,

une invalidité, une incapacité temporaire de travail ou une perte

d’emploi.

Cette assurance s’intègre dans votre stratégie de prévoyance : elle protège vos proches et sécurise votre patrimoine immobilier.

Même si elle est demandée par la banque, l’assurance emprunteur n’est pas légalement obligatoire. D’autres garanties sont possibles

(caution, hypothèque, nantissement), mais elles doivent être validées par la banque.

B. Comment ça fonctionne ?

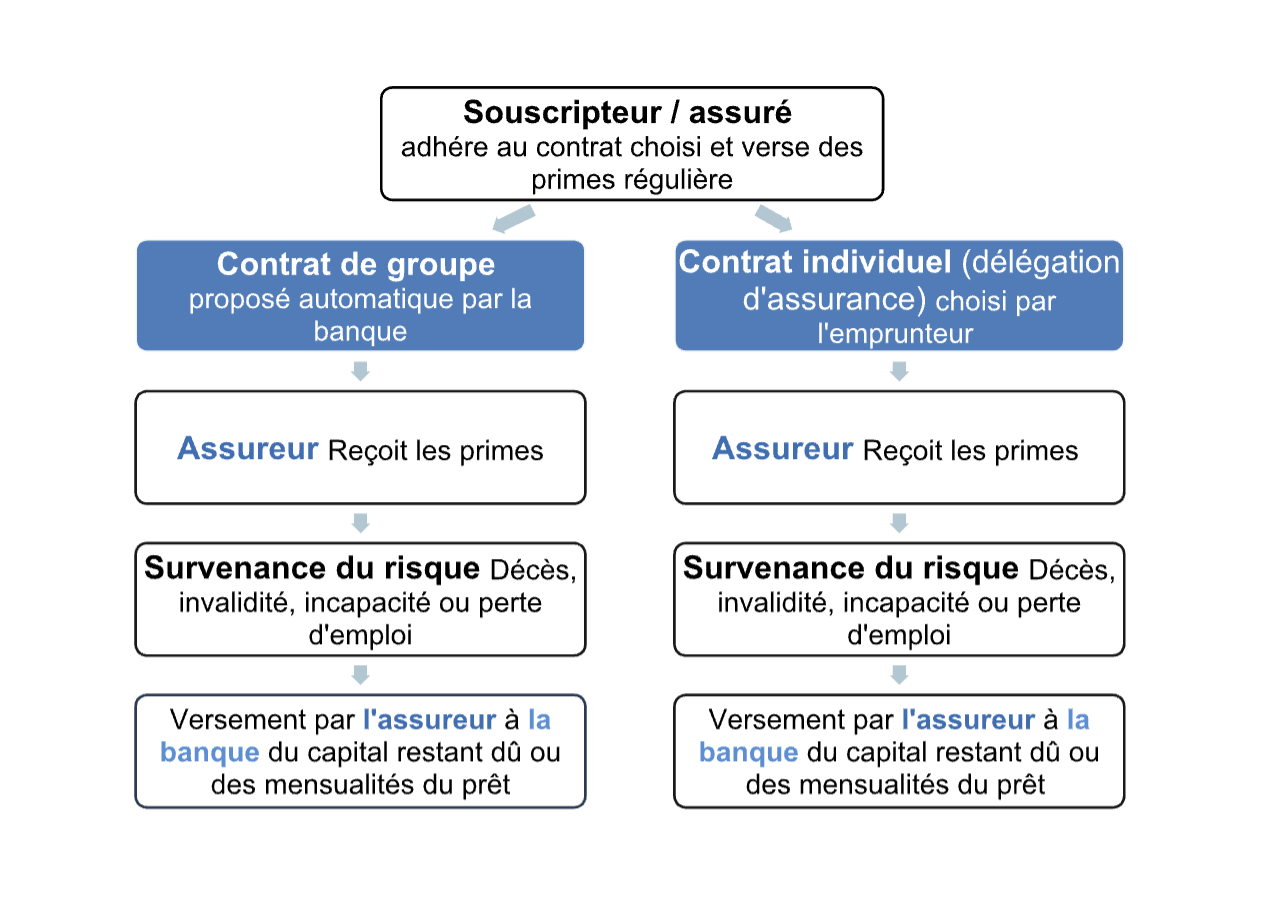

Vous pouvez souscrire une assurance emprunteur :

- soit par le biais du contrat de groupe proposé par la banqueprêteuse,

- soit via une délégation d’assurance, c’est-à-dire un contrat individuel souscrit auprès d’un assureur externe (soumis à l’accord de la banque).

Dans les deux cas, vous payez des cotisations (mensuelles ou annuelles) pendant toute la durée du prêt. En cas de réalisation d’un

risque couvert, l’assureur prend en charge le remboursement de tout ou partie du capital restant dû ou des mensualités du prêt.

Depuis la loi Lemoine (2022), vous êtes libre de choisir ou de changer d’assurance à tout moment, sans frais ni pénalités, à condition que le nouveau contrat présente un niveau de garanties équivalent à celui proposé par la banque.

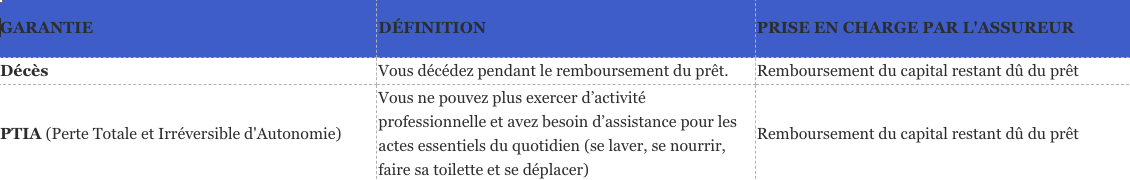

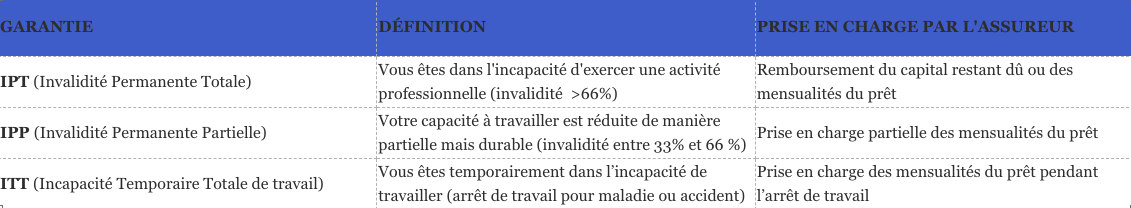

Les garanties

Les principales garanties d’un contrat d’assurance emprunteur sont :

- les garanties obligatoires (toujours présentes dans l’assurance emprunteur) :

- les garanties facultatives mais souvent exigées par la banque :

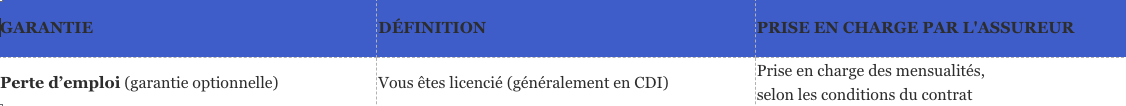

- les garanties optionnelles :

Le niveau de couverture peut varier selon les contrats. Il est important de vérifier :

- la quotité assurée : c’est le pourcentage du capital emprunté couvert par l’assurance, souvent réparti entre co-emprunteurs (par exemple 50/50 ou 100/0),

- les exclusions de garantie : certaines situations peuvent être exclues du contrat, comme la pratique de sports à risques ou certaines pathologies,

- les délais de franchise : il s’agit du temps à attendre après un le sinistre (arrêt de travail par exemple) avant que l’assurance ne commence à indemniser,

- le délai de carence : il s’agit de la période qui suit la souscription pendant laquelle les garanties ne s’appliquent pas encore.

Sélection médicale

Avant de vous assurer, l’assureur peut vous demander de remplir un questionnaire de santé, voire de passer des examens médicaux. Selon votre état de santé, l’assureur peut vous proposer :

- une acceptation standard du contrat, avec un tarif « normal »,

- une exclusion de garantie (certaines maladies ne seront pas couvertes),

- une surprime, c’est-à-dire un tarif plus élevé,

- ou un refus d’assurance dans les cas les plus risqués.

La loi Lemoine (2022) a supprimé le questionnaire de santé pour les prêts ≤ 200 000 € par assuré et remboursés avant les 60 ans de

l’assuré, facilitant l’accès à l’assurance pour les emprunteurs ayant des antécédents médicaux.

Les bénéficiaires

Le bénéficiaire est toujours l’établissement prêteur : l’assurance rembourse directement la banque.

Les sommes versées par l’assurance ne sont pas imposables, car, elles ne constituent pas un revenu pour l’assuré.

En cas de décès, l’assurance solde tout ou partie du capital restant dû. Vos proches n’ont donc pas à rembourser la dette. Le bien immobilier, lui, entre dans votre succession et peut être soumis aux droits de succession selon votre lien de parenté avec vos héritiers.

Points de vigilance

Il est important de bien choisir entre le contrat de groupe proposé par labanque et le contrat individuel (délégation d’assurance) :

- les contrats de groupe sont standardisés et simples, adaptés aux emprunteurs plus âgés, fumeurs ou à risque, avec des tarifs basés sur un profil moyen.

- les contrats individuels (délégation d’assurance) offrent souvent des garanties plus personnalisées et des tarifs avantageux pour les jeunes, non-fumeurs ou en bonne santé.

En présence de co-emprunteurs, la quotité assurée doit être choisie selon votre situation : si un seul emprunteur a des revenus, il vaut mieux l’assurer à 100 %. La couverture peut aussi être partagée (exemple : 50 % chacun) pour répartir les risques. Ce choix impacte le remboursement en cas de sinistre et protège le co-emprunteur survivant.

Il existe des exclusions de garanties et des limites d’âge pour la réalisation des risques couverts ; généralement 60/70 ans pour l’incapacité, l’invalidité et 65/90 ans pour le décès.

En cas d’omission ou de fausse déclaration liée à votre état de santé lors de la souscription, l’assureur peut refuser l’indemnisation, réclamer le remboursement des sommes versées voire résilier le contrat.

Combien ça coûte ?

Le montant de la cotisation varie selon les garanties du contrat, mais aussi de :

- votre âge à la date de souscription du contrat (plus la souscription est tardive, plus le coût est élevé).

- votre état de santé,

- votre situation professionnelle,

- la durée et le montant du prêt assuré.

À garanties équivalentes, un contrat en délégation peut être 30 à 70 % moins cher qu’un contrat de groupe, selon le profil de l’emprunteur.

L’assureur peut vous proposer une surprime (prime supplémentaire) en cas de risque aggravé. Si vous refusez la surprime, le risque concerné ne sera pas couvert.

Enfin, les cotisations de votre assurance sont versées à fonds perdus si le risque ne se réalise pas (par exemple, si vous ne devenez pas invalide pendant la durée du contrat).

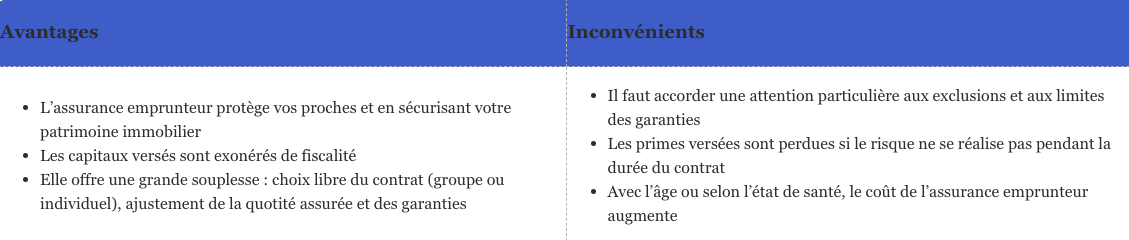

Avantages/inconvénients

Mise en place

Exemple

Paul et Julie sont partenaires de PACS, parents de deux enfants en bas âge. Ils achètent leur résidence principale en indivision (50/50) à crédit pour 300 000 €. Ils choisissent l’assurance emprunteur proposée par leur banque (contrat groupe) à hauteur de 50 % chacun. Paul cesse ensuite son activité professionnelle pour s’occuper des enfants.

En cas de décès de Julie, seule la moitié du capital restant dû sera remboursée par l’assurance (puisque Julie est assurée à 50 %). Paul devra continuer à rembourser seul la moitié du prêt (soit 150 000 €), alors qu’il n’aura aucun revenu d’activité.

Il peut donc être opportun de changer d’assurance (grâce à la loi Lemoine) et opter pour :

- un contrat individuel (en délégation d’assurance), mieux adapté à leur profil jeune et en bonne santé, et 40 % moins cher que leur assurance initiale à garanties équivalentes,

- une quotité assurée de 100 % sur chacun, ce qui garantit le remboursement total en cas de décès de l’un des deux.

Ainsi, en cas de décès de Julie, le capital restant dû du prêt sera intégralement remboursé par l’assurance. Paul n’aura plus rien à

rembourser.